-

不動産投資とは

REAL ESTATE INVESTMENT不動産投資とは

REAL ESTATE INVESTMENT -

事業紹介

BUSINESS事業紹介

BUSINESS -

コンテンツ

CONTENT -

会社概要

COMPANY会社概要

COMPANY -

オーナー倶楽部

OWNER CLUB

2024年09月10日(火)

長プラ・短プラとは?特徴の違いや不動産投資との関係、推移について解説

不動産投資で利用する不動産ローンは、原則として返済中の金利が変わる「変動金利」です。変動金利とひとことで言っても、その種類は「短期プライムレート連動型(短プラ)」と「長期プライムレート連動型(長プラ)」に分かれます。

今回はそれぞれの特徴や、それぞれをおすすめできるケースなどについて解説します。

プライムレートとは?

そもそもプライムレートとは、金融機関が信用力の高い企業に融資する際に適用される、最良の条件での金利(最優遇金利)のことです。プライムレートには、短期プライムレートと長期プライムレートの2種類があります。

なおGRAND CITYでは、両方のプライムレートを取り扱っており、投資家の方の理想に合ったプライムレートのご提案が可能です。

長期プライムレート(長プラ)と短期プライムレート(短プラ)の違い

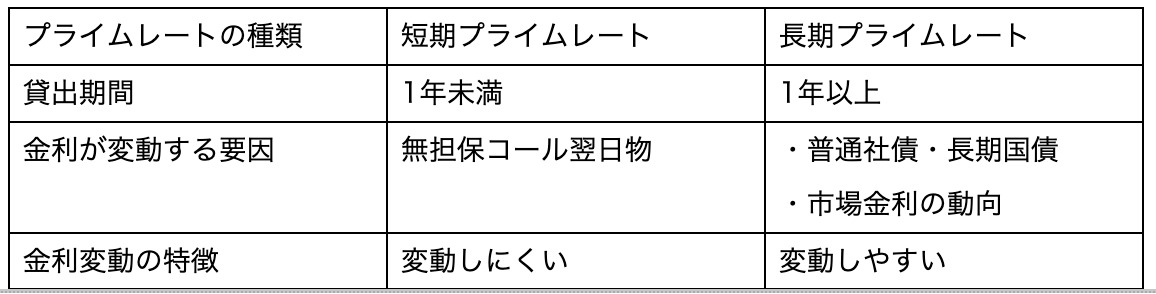

長期プライムレートと短期プライムレートは、貸出期間や金利が変動する要因が異なります。まずは両者の違いを比較表でチェックしてみましょう。

【長期プライムレート(長プラ)と短期プライムレート(短プラ)の違い】

ここからは、2つのプライムレートの特徴について、さらに詳しく解説します。

プライムレートの決まり方

プライムレートの決まり方は、短期と長期のそれぞれで異なります。

短期プライムレートの場合、金融機関同士が1日で貸し借りする際の金利を参考にしながら、各金融機関が独自に決めることが特徴的です。一方の長期プライムレートは、長期国債をベースに、市場金利の動向も加味しながら決定しています。

短期プライムレート(短プラ)とは

短期プライムレートとは、信用力の高い企業に対して、金融機関が1年未満の貸し出しをする際に適用される金利です。略して「短プラ」と呼ばれることもあります。

かつての短期プライムレートの利率は、日本銀行が一般の銀行に貸し付けを行う際の金利である「公定歩合」に連動していました。しかし、最近は公定歩合が使われることはなく、その代わりに銀行などの金融機関同士の貸し借りに適用する金利である「無担保コールレート」と連動しています。

長期プライムレート(長プラ)とは

長期プライムレートとは、信用力の高い企業に対して、金融機関が1年以上の貸し出しをする際に適用される金利です。略して「長プラ」と呼ばれることもあります。

長期プライムレートは、10年償還など長期国債の利回りに連動して変動する傾向にあります。

不動産投資ローンと長プラ・短プラの関係

不動産投資を行う場合、多くの方が不動産投資ローンを利用して投資物件を購入します。不動産投資ローンの多くが、ローンの返済期間中に金利が変わる可能性がある「変動金利型」です。つまり不動産投資ローンを利用する場合は、原則短期プライムレートもしくは長期プライムレートのいずれかに連動する商品を利用することになります。

不動産投資ローンの概要書を見ると、金利について「年2回、毎年、4月1日・10月1日の短期プライムレート連動長期貸出金利を基準として見直しを行います」といった説明が記されている場合が多いです。この場合は、短期プライムレートに連動した変動金利型の不動産投資ローンを利用して、投資物件を購入することになります。

短期プライムレートを決めるのは無担保コール翌日物などの市場金利ですが、無担保コール翌日物は、日本銀行が行う金融政策である「政策金利」の影響を受けることが特徴的です。政策金利が引き上げられるタイミングは、原則として日本経済全体が好調なインフレの状況になります。

政策金利の変更は頻繁に行われるものではないため、テレビや新聞などのメディアで大々的に報じられるでしょう。政策金利が変わると、それに合わせて短期プライムレートも変動し、短期プライムレートで契約した不動産投資ローンの金利が上昇する可能性が高くなります。

また不動産投資ローンと同様に、住宅ローンの変動金利商品も長プラと短プラに分かれています。

長プラ・短プラの推移について

長期プライムレートは国債の動向に連動するため、頻繁に変動しやすいことが特徴です。一方の短期プライムレートは、日銀の政策金利に応じて変動する場合が多く、頻繁には変動しません。一度決まった金利が数年先まで変わらないことも多いです。

過去の長プラ・短プラの金利推移を見ると、先に長プラが変動し、上がり切った・下がり切ったタイミングで短プラが大きく変動しています。長プラに大きな動きが見られた場合は、やや時間を置いて短プラにも動きが見られる可能性が高いでしょう。

一般的には、金融機関にとってよりリスクが大きい長期の貸し出しに充てられる長プラのほうが高金利です。しかし、現在は長プラに連動する長期国債の利回りが小さくなったため、短プラの金利が長プラの金利を逆転する現象も発生しています。

不動産投資では長プラ・短プラどちらを選べばよい?

不動産投資で不動産投資ローンを利用する場合、長プラ・短プラのうちどちらか一方の商品を選択できます。それぞれが異なる特徴を持ち、金利変動の条件も異なるため、どちらが絶対におすすめとは言えません。そのことを強調したうえで、長プラ・短プラをおすすめできるケースをそれぞれご紹介します。

長期プライムレート(長プラ)をおすすめできるケース

長期プライムレート(長プラ)をおすすめできるのは、不動産ローンの返済総額を抑えたい方です。長プラと連動するローンは金利が低いため、返済総額を抑えやすくなります。

ただし、長プラの金利は頻繁に変動するため、金利が急上昇した場合はむしろ返済総額が増えるリスクがあります。後述する短プラと比較すると、ややハイリスク・ハイリターンなタイプが長プラです。

短期プライムレート(短プラ)をおすすめできるケース

短期プライムレート(短プラ)をおすすめできるのは、より安定した金利で不動産投資ローンの融資を受けたい方です。短プラは金利変動が少なく、金利が急変動するリスクを抑えられます。

一方で、先述した長プラと比べると高金利な商品が多く、返済総額は高額になりがちです。総返済額が高くても、資金計画を立てやすく、金利の急上昇を避けたい方には、短プラの利用が適しています。

まとめ

プライムレートとは、金融機関による融資に適用される最優遇金利のことです。プライムレートには、長期プライムレート(長プラ)と短期プライムレート(短プラ)の2種類があります。長プラと短プラは金利の変動条件などが異なるため、自分自身の投資スタイルに合った商品を選ぶことが重要です。

GRAND CITYの提案可能な提携ローンは10種類以上と多く、弊社提携金融機関のラインナップから長プラ、短プラ、さらに金融機関独自の金利を採用した商品もお選びいただけます。オーナー様の理想やご意向に適した商品をご提案できるため、不動産投資ローンの利用をご検討中の方はお気軽にご相談ください。